Contenuti trattati

Un appartamento per i figli, un’unità immobiliare da vendere o mettere in locazione sono questi alcuni dei motivi che possono spingere a dividere una casa in due diverse unità immobiliari. E la procedura burocratica è oggi molto semplice, anche quando si volesse procedere all’unione di due appartamenti contigui in uno. Vediamo come.

Le condizioni da rispettare

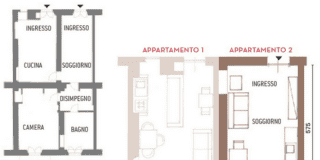

Vediamo le condizioni da rispettare in caso di frazionamento o accorpamento di unità immobiliari. In particolare si può oggi dividere un alloggio grande in due più piccoli o unire alloggi contigui sia sullo stesso piano che su piani differenti per realizzarne uno più grande, a seconda delle esigenze della famiglia, senza dover ottenere alcun permesso da parte del Comune. C’è da sottolineare che le regole previste per il frazionamento o accorpamento immobiliare sono le stesse previste per il rinnovo o la sostituzione di alcune parti dell’immobile come l’apertura di porte interne, lo spostamento di pareti o la realizzazione e il miglioramento di servizi igienico-sanitari. L’unica condizione da rispettare è quella di non modificare la volumetria complessiva degli edifici, quindi non si possono costruire stanze in più né si può modificare la destinazione d’uso di un immobile per esempio far diventare un immobile ad uso abitativo in ufficio o altro.

La procedura da seguire per dividere un immobile

Dal punto di vista burocratico è necessario, prima di dar inizio ai lavori, trasmettere al Comune la cosiddetta CILA, la Comunicazione di Inizio lavori asseverata da un tecnico abilitato quale geometra, architetto o ingegnere. Con tale documento il professionista attesta sotto la sua responsabilità che i lavori sono coerenti con le regole e i piani approvati e che sono compatibili con la normativa antisismica e con quella sul rendimento energetico nell’edilizia e che i lavori non interessano le parti strutturali dell’edificio. Assieme alla CILA occorre allegare Altri documenti quali:

- l’elaborato progettuale inteso come i disegni tecnici eseguiti dal tecnico da cui è visibile la modifica dell’appartamento

- i dati dell’impresa che effettuerà i lavori di frazionamento o accorpamento dell’appartamento.

A fine lavori si dovrà inviare al Comune una Comunicazione di fine lavori valida ai fini dell’aggiornamento catastale. Ciò significa che inviando questa comunicazione, sarà lo stesso Comune a inoltrare in maniera tempestiva e diretta la documentazione per l’aggiornamento all’ufficio del Catasto. Per ciò che riguarda i costi da pagare per procedere al frazionamento o accorpamento di un’unità immobiliare, si dovranno pagare al Comune degli oneri solo se le trasformazioni effettuate producano un aumento della superficie calpestabile che genera una maggiore erogazione di servizi da parte del Comune, il cosiddetto carico urbanistico che significa maggiore servizio idrico, fognatura, ecc. In tal caso il calcolo degli oneri da pagare è quantificato dal Comune sulla base di alcune tabelle deliberate dalla stessa amministrazione comunale.

Se l’appartamento da dividere o unire si trova in un condominio, anche se il Codice civile non prevede la necessità di un’autorizzazione dell’assemblea per avviare i lavori, è bene comunicare all’amministratore l’avvio degli interventi avendo cura di non arrecare pregiudizio alla sicurezza, stabilità e al decoro dell’edifico. Se però l’intervento comporta anche modifiche visibili dall’esterno, come l’eliminazione di un ingresso o la trasformazione di un serramento (per esempio da finestra a portafinestra o viceversa) è necessaria inoltre l’autorizzazione dell’assemblea. Al termine dei lavori, è obbligatorio un aggiornamento dei millesimi di proprietà di tutto il condominio.

Dividere un immobile con la detrazione Irpef al 50%

Il frazionamento o accorpamento immobiliare rientrano nei lavori di manutenzione straordinaria che danno diritto alla detrazione Irpef al 50% fino al 31 dicembre 2024 per lavori di ristrutturazione. L’importo massimo di spesa ammesso alla detrazione è di 96mila per unità immobiliare e la detrazione è divisa in 10 quote annuali di pari importo. Per fruire della detrazione è necessario che i pagamenti siano effettuati con bonifico bancario o postale, da cui risultino la causale del versamento, con riferimento alla norma (articolo 16 -bis del Dpr 917/1986), il codice fiscale del beneficiario della detrazione e il codice fiscale o numero di partita Iva del beneficiario del pagamento.

Al momento del pagamento del bonifico, banche e Poste Italiane Spa devono operare una ritenuta a titolo di acconto dell’imposta sul reddito dovuta dall’impresa che effettua i lavori che è pari all’8%. Per avere la detrazione fiscale occorre indicare nella dichiarazione dei redditi i dati catastali identificativi dell’immobile e conservare una serie di documenti quali:

- ricevuta del bonifico

- fatture o ricevute fiscali relative alle spese effettuate per la realizzazione dei lavori di ristrutturazione

- domanda di accatastamento (se l’immobile non è ancora censito)

- ricevute di pagamento dell’imposta comunale (Ici-imu), se dovuta.

E il bonus mobili?

L’esecuzione di lavori di manutenzione straordinaria quali il frazionamento o accorpamento permettono di godere non solo della detrazione Irpef al 50% per le ristrutturazioni edilizie ma anche del bonus mobili, la detrazione Irpef al 50% per l’acquisto di mobili nuovi – cucine, letti, armadi, cassettiere, librerie, scrivanie, tavoli, sedie, comodini, divani, poltrone, credenze, nonché i materassi e gli apparecchi di illuminazione – e grandi elettrodomestici di classe energetica non inferiore alla A+ (A per i forni) – frigoriferi, congelatori, lavatrici, asciugatrici, lavastoviglie, apparecchi di cottura, stufe elettriche, piastre riscaldanti elettriche, forni a microonde, apparecchi elettrici di riscaldamento, radiatori elettrici, ventilatori elettrici, apparecchi per il condizionamento – destinati ad arredare l’immobile.

Indipendentemente dall’importo delle spese sostenute per i lavori di recupero del patrimonio edilizio, la detrazione del 50% va calcolata su un importo massimo di 8.000 euro per il 2023 e 5.000 euro per il 2024 riferito, complessivamente, alle spese sostenute per l’acquisto di mobili e grandi elettrodomestici. La detrazione deve essere ripartita tra gli aventi diritto in dieci quote annuali di pari importo.

Come previsto per i lavori di ristrutturazione, per avere il bonus mobili occorre effettuare i pagamenti con bonifici bancari o postali, sui quali va indicato la causale del versamento (è quella attualmente utilizzata da banche e Poste Spa per i bonifici relativi ai lavori di ristrutturazione ), il codice fiscale del beneficiario della detrazione e il numero di partita Iva o il codice fiscale del soggetto a favore del quale il bonifico è effettuato.

Per avere il bonus mobili occorre effettuare i pagamenti con bonifico o carta di debito o credito. Non è consentito, invece, pagare con assegni bancari, contanti o altri mezzi di pagamento.

I documenti da conservare sono:

- l’attestazione del pagamento (ricevuta del bonifico, ricevuta di avvenuta transazione, per i pagamenti con carta di credito o di debito, documentazione di addebito sul conto corrente)

- le fatture di acquisto dei beni, riportanti la natura, la qualità e la quantità dei beni e dei servizi acquisiti.

Equivale alla fattura lo scontrino che riporta il codice fiscale dell’acquirente, insieme all’indicazione della natura, della qualità e della quantità dei beni acquistati.

Stop alla cessione del credito o sconto in fattura

Oggi non è più possibile usufruire della cessione del credito o dello sconto in fattura per i nuovi lavori connessi ai bonus casa, dalla ristrutturazione all’ecobonus fino al Superbonus. La novità arriva dal decreto legge n. 11 del 16 febbraio 2023 che ha stabilito l’immediato stop totale allo sconto in fattura e cessione del credito per i nuovi interventi edilizi, per cui l’unica strada da percorrere è quella delle classiche detrazioni fiscali nella denuncia dei redditi. La stretta non si applica ai lavori già avviati.

IMU e Tari, chi deve pagarle

Dal punto di vista fiscale accorpando due appartamenti in uno solo e adibendo l’unica unità immobiliare ad abitazione principale si potrà fruire dell’esenzione IMU purché l’immobile non sia accatasto nelle categorie A1, A8 e A9. Qualora al contrario si divida l’immobile in due appartamenti più piccoli, se vengono intestati a due proprietari diversi ed entrambi adibiscono l’unità immobiliare ad abitazione principale, in entrambi i casi si potrà godere dell’esenzione Imu sempre se la categoria catastale dell’immobile non sia lusso o di pregio (A1, A8 e A9).

Se invece i due appartamenti sono intestati allo stesso proprietario, questi sulla prima casa , se si rispettano le condizioni previste dalla legge, non pagherà l’imposta mentre sulla seconda sì.

Per abitazione principale si intende quell’immobile in cui il possessore e la sua famiglia vi dimorino abitualmente e vi abbiano la propria residenza anagrafica.

L’Imu è dovuta per l’anno in corso e viene calcolata in proporzione alla percentuale di possesso e ai mesi dell’anno nei quali si è protratto il possesso. L’imposta si può pagare in un’unica soluzione entro il 16 giugno o in due rate, una con scadenza il 16 giugno (acconto).

La seconda rata, a saldo dell’imposta dovuta per l’intero anno, con eventuale conguaglio sulla prima rata, deve essere versata entro il 16 dicembre di ciascun anno sulla base della delibera di approvazione delle aliquote e del regolamento pubblicati sul sito del Dipartimento delle finanza entro il 28 ottobre dell’anno di riferimento. In caso di mancata pubblicazione entro tale termine, si applicano per il versamento del saldo gli atti adottati per l’anno

È, inoltre, possibile effettuare il pagamento in un’unica soluzione annuale entro il 16 giugno dell’anno di riferimento. Le modalità di pagamento sono a scelta del contribuente che può optare tra modello f24 o bollettino di conto corrente postale. Per chi sceglie di pagare con il modello F24, reperibile on line gratuitamente dal sito dell’Agenzia delle Entrate o presso gli sportelli abilitati, questo deve essere compilato con molta attenzione.

La Tari, la tassa sui rifiuti, andrà pagata a prescindere dalla categoria catastale. Il presupposto della TARI è il possesso o la detenzione a qualsiasi titolo di locali o di aree scoperte operative suscettibili di produrre rifiuti urbani. Le scadenze di pagamento della tassa sono fissate dai singoli Comuni, e in linea generale è possibile pagare in tre tempistiche diverse:

- 1° rata da pagare entro la fine del mese di aprile;

- 2° rata da pagare entro la fine del mese di luglio;

- 3° rata è il saldo da versare entro la fine dell’anno.

Ad ogni modo è bene far riferimento al proprio Comune che stabilisce il calendario delle scadenze.

Per pagare la Tari si può scegliere tra le seguenti diverse modalità:

- bollettino postale che invia il Comune precompilato

- modello F24.

Se la seconda casa che si ricava dal frazionamento è vuota e non ci vive nessuno, è prevista l’esenzione dal pagamento della TARI-

Tuttavia sulle seconde case si può non pagare la spazzatura solo se queste sono disabitate e inutilizzabili, cosa che deve provata dimostrando l’assenza di allaccio alla rete elettrica, idrica o fognaria. In sostanza la tassa sui rifiuti per una seconda casa non abitata non si paga, ma soltanto se l’immobile sia privo di arredi e di fornitura di acqua, gas e luce. Per dimostrarlo occorre che risultino non attive le diverse forniture di beni essenziali presentando apposita documentazione. Il Comune potrà effettuare un’ispezione per verificare l’effettiva assenza di arredi e allacci utenze.

Se invece l’immobile adibita a seconda casa, è arredata e dotata di allacci alle utenze, la tassa rifiuti deve essere pagata. Il calcolo lo fa il Comune, che come prevede nel suo regolamento può applicare un criterio presuntivo per stabilire quanto pagare di TARI. Cosa significa? Che il Comune presume che i non residenti debbano pagare un tot per una seconda casa che è presuntivamente proporzionato alla superficie dell’immobile.

Vuoi vedere le foto di appartamento ricavato da una casa più grande ? Clicca qui.